【S&P500投資ならこれ!】徹底比較、米国株式 (eMAXIS、SBI、2558、VOO):経費、二重課税、為替・売買コストを考慮し比較!!

「投資リターンには経費や税金、為替・売買コストなどの要素が大きく関わります」

「上記要素を加味したとき、米国株(S&P500)に投資をする投信・ETFの中で、最もリターンが高い銘柄はどれなのでしょうか?」

※本記事はイラストだけの流し読みでも分かる内容となっています。

皆さま、お疲れ様です!ぴの(ぴの 【公式】@インデックス怪獣 (@indexpino) | Twitter)です🐤

以前に比較をした全世界株式の比較記事が大変好評だったために、その続編として、今回は「S&P500に投資をする銘柄について、どの資産に投資をするのが最もリターンが期待できるのか!?」、徹底的に比較していきたいと思います。

比較対象とする銘柄としては、人気銘柄のうち、コストが低いことで有名な下記の銘柄を選定しています。

投資信託から、「eMAXIS Slim 米国株式」、「SBI・V・S&P500」

日本ETFから、「MAXIS米国株式上場投信(2558)」

米国ETFから、「VOO」

今回の記事でも、投資リターンに直結する要素であるコストとして、配当金への課税・経費率・売買コスト・為替コストを加味して比較を行っております。

また前回は触れませんでしたが、今回の記事の最後では確定申告をするかどうかでどれほどリターンに差が出るか、検証を行っております。

是非今後の長期投資のご参考にしていただければと思います。

※本記事は2021年6月時点で、著者の知りうる最大限を反映したつもりですが仮定も含みます。本記事は特定の資産の購入を推奨するものではありません。最終的な投資判断はご自身でお願いいたします。

目次

- 比較候補群の選定

- 各資産ごとの配当金課税の違い

- シミュレーションで加味する条件

- SBI・V・S&P500、2558、VOOの短期パフォーマンス差

- SBI・V・S&P500、2558、VOOの長期パフォーマンス差

- eMAXIS Slim米国株式とVOO(確定申告なし)を加えた比較

- まとめ

比較候補群の選定

本比較のはじめとして、投資信託、日本ETF、米国ETFのうち、S&P500に投資を行う銘柄の比較を行い、コストが最も抑えられるものを選定しました。

S&P500に投資をする、おすすめの投資信託

日本の投資信託でS&P500に投資をする銘柄のうち、メジャーなものとしては、eMAXIS Slim米国株式、iFree S&P500、SBI・V・S&P500の3つです。

それぞれの銘柄の比較を行ったものが下の図になります。

いずれの資産も投資対象としているインデックスはS&P500であり、売買手数料は0、分配金も出さない*ために、比較すべきは管理費用・経費率であると言えます。

投資信託の実質コストは、Webサイトに記載されている名目上の経費率と比較をしてやや高い傾向があります。

そこで本記事では、この実質コストを直近の運用報告書から調査したうえで、比較ではこの実質コストを用いて検証を行っていきます。

経費率を比較すると、SBI・V・S&P500が最も安く0.11%であることが確認できます。

そのため、まず初めに比較では投資信託の代表としてSBI・V・S&P500を選定いたします。

※なお、証券会社のランキングを見ると、eMAXIS Slim米国株式も人気があるため、本記事の最後で追加比較を行っていきます。

*補足:分配金については、「分配金あり(再投資)の投信」よりも「分配金なしの投信」の方がリターンが高い傾向があることを以前紹介しました。

その理由について、イラストで解説していますので、よろしければ下記記事を参考にしてください。

S&P500に投資をする、おすすめの日本ETF

次に日本ETFのうち、米国株式に投資を行う銘柄についても、ベストパフォーマーを探していきます。

主要なETFとして、UBSETF米国株(1393)、上場インデックスファンド米国株式(1547)、SPDR S&P500 ETF(1557)、iシェアーズS&P500米国株ETF(1655)、MAXIS米国株式上場投信(2558)がありますので、その特徴を比較したものが下の図です。

日本ETFに関しても、最も重要な要素は信託報酬です。

上の表を比較すると、MAXIS米国株式上場投信(2558)が最もコストが安いことが確認できます。

上場日が一番新しいため、純資産は小さいですが、増加傾向がありますので、ETFとしては問題がないと言えます。

そこで、日本ETFの代表としてMAXIS米国株式上場投信(2558)を選定し、この先の比較を行っていきたいと思います。

S&P500に投資をする、おすすめの米国ETF

最後に米国ETFのうち、S&P500に投資を行う銘柄についても、ベストパフォーマーを探していきます。

日本から購入できる主要なETFとしては、VOOとSPYがあげられます。その特徴を比較したものが下の図です。

両者を比較すると、VOOの方がコストが安いことが確認できます。

SPYは最古のETFであることもあり、純資産総額は大きいですが、VOOも十分大きいと判断できますので、問題はありません。

以上から、米国ETFの代表としてはVOOを選定いたします。

各資産ごとの配当金課税の違い

投資信託の配当金課税

SBI・V・S&P500の配当金課税プロセスについては下記のようになります。

※eMAXIS、iFreeについても同様です。

SBI・V・S&P500では資産のすべてを米国企業に投資します。

そのため、配当金は米国から出てきますので、日本に来る前手に米国で10%の課税が行われます。

一方で、SBI・V・S&P500は分配金は出さないため、日本においては課税が行われないまま、再投資に回すことができます。

そのため、投資信託を通してS&P500に投資をした場合の配当金課税はトータルで10%となります。

日本ETFの配当金課税

MAXIS米国株式上場投信(2558)の配当金課税プロセスは下記の通りとなります。

※上記紹介した日本ETFでは全て同様のプロセスとなります。

米国企業から支払われる配当金は、投資信託の場合と同じように、米国で10%分課税が行われます。

2558は配当金の支払いを行うため、日本においても課税が行われます。

しかし、通常の20%の課税ではなく、外国税額分は控除されるためにトータル課税額が20%となるように課税は低減されます。

その結果、日本ETFを通してS&P500に投資をした場合には、投資家が受け取れる配当金は20%課税が行われることになります。

投資信託と比較をすると、税制面では少し不利となります。

米国ETFの配当金課税

VOOの配当金課税プロセスは下記の通りとなります。

※上記紹介した日本ETFでは全て同様のプロセスとなります。

米国ETFについても投資信託、日本ETFと同様に米国で10%の課税が行われます。

その後、日本においても20%の課税が行われるため、トータルの配当金税率は28%となります。

米国ETFの場合は外国税額控除制度は適用されない一方で、確定申告を行うことにより、米国課税分は取り返すことができます。

そのため、VOOの配当金税率は28%で、最小20%となります。

シミュレーションで加味する条件

以上のデータをもとに、今回のシミュレーションで加味する条件を下の表で示しています。

売買手数料:

・投資信託の場合は0です。

・2558の場合はネット証券の手数料定額コースを活用することにより、売買手数料は0で一定額まで売買できますので、0といたします。

・VOOについては多くのネット証券では買い付け手数料のみ0%となりますので、売却時のみ0.45%かかるものといたします。

為替手数料:

・投資信託及び、日本ETFでは為替手数料はかかりません。

・米国ETFを活用する場合はドルを買い付ける必要がありますので、片道0.25%*の経費がかかります。

*証券会社により異なりますので、今回は楽天証券の数値を用いています。

経費率:

・投資信託では実質コストを採用しています。

・日本ETF、米国ETFでは、記載通りのコストを採用しています。

配当金:

SBI・V・S&P500については分配金はありませんが、ETFについては配当金は課税後のものを再投資することを前提といたします。

なお、VOOについては確定申告を行うことを前提とします。

※確定申告を行わない場合についても本記事の最後で紹介します。

配当益と値上がり益はそれぞれ2%と7%で計算しております。

この値は、『株式投資』(ジェレミーシーゲル著)における過去データを参考に仮定しております。

各資産に対する実際の経費

下の図では、経費のイメージがわくように10000円を軍資金として、2年間運用した際の資金の流れを紹介しています。

SBI・V・S&P500、2558、VOO、いずれにおいても経費率や配当金課税の違いから利回りが異なってきます。

VOOに関しては為替コストや、売却コストがかかることが他の資産とは異なる点です。

上の青文字で示した利益は日本で未課税のもの、黒字で示したものは日本で課税が行われていることを示しています。

そのため、最終的には青文字の未課税利益からコストを引いた利益に対して20%の課税が行われます。

2年間の運用で見てみると、コストが低い2558がリターンがやや高い一方で、為替・売却コストがかかるVOOではリターンがやや劣る傾向がみられました。

ただ、その差はわずかであると言えます。

次に短期投資時の運用年ごとのパフォーマンスを 比較していきます。

SBI・V・S&P500、2558、VOOの短期パフォーマンス差

10000円を10年間の投資をした際の各資産のパフォーマンスを比較しました。

2年間の比較で2558がわずかにリターンが高かったですが、10年間で比較をした場合も2558が若干リターンが高い傾向があります。

しかしながら、この程度の差であれば、わずかなものと言えますので、10年間の投資を想定するのであれば、いずれを選んでも問題はないと言えるのではないでしょうか。

次に、さらに長期のパフォーマンスについて比較を行っていきます。

SBI・V・S&P500、2558、VOOの長期パフォーマンス差

60年の長期で比較をした結果を下に示しています。

見ていただくと、投資を始めてから30・40年程度まではいずれの資産も大きな差がないことが確認できます。

一方で、50年、60年と運用期間が長くなるにつれて、今度はSBI・V・S&P500が他の資産をアウトパフォームしていることが確認できます。

これは分配金をださない投資信託であるSBI・V・S&P500は、配当金に対する税率が低いために、長期運用を行う場合にはリターンを大きく積み重ねることができるためであると言えます。

最も高パフォーマンスであったSBI・V・S&P500とMXS米国株式上場投信2558、VOOの差分をとったものを下に示しています。

この結果からも30年程度の運用であれば大きな差はないことが確認できます。

一方で、40年以上運用する場合には、長期で運用すればするほど差が広がることが確認できます。

この図は初期投資額10000円を60年運用する場合、SBI・V・S&P500を選ぶか、2558を選ぶかで、50000円の差が生じることを示しています。

つまりもしも、軍資金を100万円とした場合には500万円の差が生じますので、あながち侮れない差ではないでしょうか。

以上から超長期投資をする場合にはSBI・V・S&P500が投資対象として好ましい資産であると言えます。

さて、最後になりますが、比較パターンを増やしたものでも検証してみましたので、紹介いたします。

追加した資産の一つ目は、冒頭でも紹介した、個人投資家に人気の投資信託であるeMAXIS Slim米国株式です。

そして、もう一つはVOOの確定申告をしなかったバージョンです。(この場合配当金に対する税率は20→28%と増加します。)

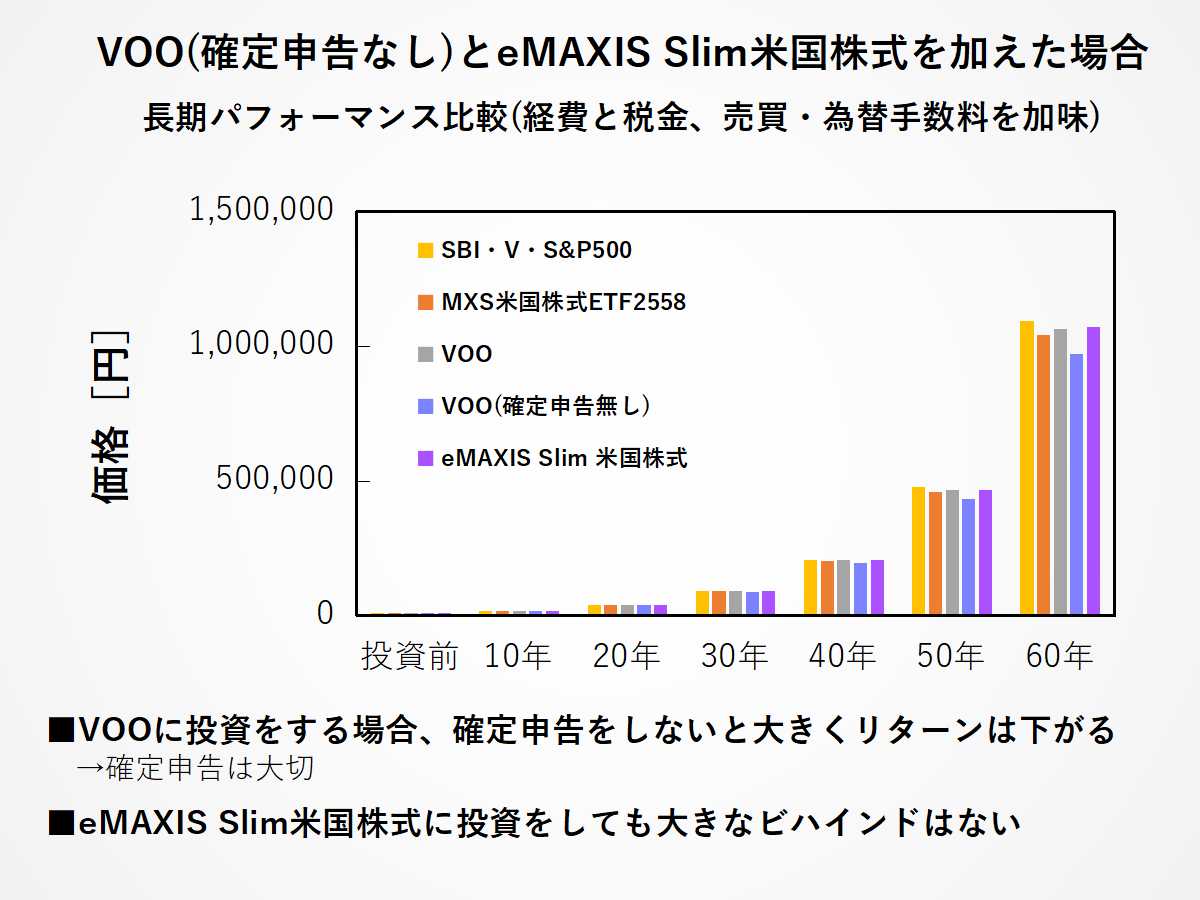

eMAXIS Slim米国株式とVOO(確定申告なし)を加えた比較

早速長期で60年間運用した場合の比較結果を下に示しています。

見てみますと紫で示しているeMAXIS Slim米国株式はVOO(確定申告あり)と同等のリターンをもたらしており、SBI・V・S&P500と比較をしても大きく劣るものではないことが確認できます。

一方で、青で示しているVOOに投資をしながら確定申告をしなかった場合には、他の資産と比較をして大きくリターンが減少していることが確認できます。

最後に、SBI・V・S&P500とのリターンの差分をとった図が下の図になります。

SBI・V・S&P500との差分を見た時、青で示したVOO(確定申告なし)運用をしたときには大きくリターンが減少してしまっていることが確認できます。

このとこから、VOOへの投資を行うのであれば、リターンを確保するために、確定申告はマストであると言えます。

紫で示したeMAXIS Slim米国株式の運用成績を見てみると、SBI・V・S&P500と比較をしてリターンの差は大きくはないことが確認できます。

このことから、もしもすでにeMAXIS Slim米国株式に投資をしている場合には無理に乗り換える必要はないと言えます。

むしろ、乗り換えのために売却をする場合、利益確定による課税が行われますので、投資家にとってはパフォーマンスを低下させる要因になりえます。

40年程度の運用ではSBI・V・S&P500とeMAXIS Slim 米国株式のリターンの差分はわずかですので、ご自身の運用期間と相談しながら、長期投資戦略を練っていただければと思います。

まとめ

今回の記事では、S&P500に投資を行う投資信託・日本ETF・米国ETFのうち、人気の銘柄をピックアップしたうえで、各資産から選ばれたベストパフォーマーである、「SBI・V・S&P500」「MXS米国株式ETF(2558)」「VOO」の3資産の比較を行いました。

その結果、超長期で運用をする場合には、「SBI・V・S&P500」>「VOO」>「MXS米国株式ETF」の順番で高いリターンが期待できることが明らかとなりました。

比較の際には、配当金への課税の違い、経費率の違い、為替コスト、売買コストを可能な限り全て加味しました。

将来のリターンを予測することは難しいですが、現在設定されているコストや税金はこの先も不変的に影響を与える要素となりますので、本記事の比較は長期投資の上で重要な情報になると期待しています。

また、本記事の最後では、わずかに経費率でSBIに劣りますが、人気銘柄である「eMAXIS Slim米国株式」であっても十分なリターンが期待できること。

そして、確定申告を行わなかった場合、VOOのリターンは大きく減少することを紹介いたしました。

以上から、もしもVOOをはじめとした米国ETFに投資をする場合には確定申告を行うことは、リターンを得るためにとても重要なポイントになると言えます。

一方で、この先将来何十年も確定申告を行わなければならないことは、大きな人的コストがかかることを意味します。

そのため、もしも今から銘柄選定を行うのであれば、私は投資信託を通した資産運用を軸に据えることが重要ではないかと考えています。

本記事が皆さまの良い資産運用に繋がれば嬉しく思います。

【併せて読みたい3記事】

①【徹底比較】全世界株式

本記事と同様の手法で全世界株式の比較を行っています。本ブログでアクセス数1位の長期投資家必見の記事。

②配当金の二重課税・三重課税をわかりやすく解説

複雑な配当金の課税システムをイラストで和解やすく解説。具体的な銘柄を例に挙げていますので、課税システムのイメージをしっかりつかんでいただけます。

③アノマリーって本当?

「〇月は株価が上がりやすく、△月は株価が下がりやすい」それは本当なのでしょうか?

米国約30年のチャートデータをもとに、他のサイトにはないレベルで統計的にしっかりと比較を行いました。私の理系のバックグランドを活かした渾身の1記事!

■■■■■■■■■■■■■■■■

Index Pino ぴの 【公式】@インデックス怪獣 (@indexpino) | Twitter

ぽちっと1票ずついただけると嬉しいです😊

①ブログ村

②ブログランキング

✨私のブログは一切有料化しません✨

気が向いて応援したいと思いましたら、

下記楽天ROOMのリンクを経由して商品をご購入いただけると嬉しいです!

投資はご自身のご決断で!

■■■■■■■■■■■■■■■■